某白酒生产企业为增值税一般纳税人,2015年6月业务如下:(1)向某烟酒专卖店销售粮食白酒30吨,开具普通发票,取得收入350万元。(2)将外购价值6万元的黄酒委托乙企业加工散装药酒1000千克,收回时向乙企业支付不含增值税的加工费1万元,乙企业无同类产品售价,但已代收代缴消费税。(3)委托加工收回后将其中700千克散装药酒继续加工成瓶装药酒1500瓶,与自产粮食白酒组成成套礼品盒对外销售,每套礼盒中含药酒2瓶,500克白酒2瓶,共出售750套礼盒,每套含税售价257.4元;将200千克散装药酒馈赠给相关单位;剩余100千克散装药酒作为福利分给职工。同类药酒的含税销售价为每千克150元。已知:药酒的消费税税率为10%;白酒的消费税税率为20%,0.5元/500克。1、白酒生产企业向专卖店销售白酒应缴纳消费税为( )万元。A.73.00 B.70.00C.63.00 D.62.832、乙企业已代收代缴的消费税为( )万元。A.0B.0.778C.0.800D.1.2823、白酒生产企业本月销售成套礼盒应纳消费税税额为( )万元。A.3.3750B.3.3000C.2.4026D.1.65004、白酒生产企业本月馈赠散装药酒应纳增值税税额为( )万元。A.0B.0.3846C.0.4359D.0.90005、关于白酒生产企业的涉税处理,正确的有( )。A.若白酒生产企业额外收取品牌使用费,应按无形资产税目计算缴纳营业税B.若白酒生产企业额外收取品牌使用费,应计算缴纳增值税C.若白酒生产企业额外收取品牌使用费,应计算缴纳消费税D.白酒生产企业本月分给职工散装药酒,应视同销售计算缴纳增值税

乙公司从国外进口一批中厚钢板共计500万公斤,成交价格为FOB伦敦2.4英镑/公斤,已知单位运费为0.6英镑,保险费率为0.25%,填发税款缴款书当日的外汇买卖中间价为:1英镑= 11.577人民币元。根据关税税则归类,中厚钢板是日本原产货物适用最惠国税率,最惠国税率为10%。

某白酒生产企业为增值税一般纳税人,2015年6月业务如下:(1)向某烟酒专卖店销售粮食白酒30吨,开具普通发票,取得收入350万元。(2)将外购价值6万元的黄酒委托乙企业加工散装药酒1000千克,收回时向乙企业支付不含增值税的加工费1万元,乙企业无同类产品售价,但已代收代缴消费税。(3)委托加工收回后将其中700千克散装药酒继续加工成瓶装药酒1500瓶,与自产粮食白酒组成成套礼品盒对外销售,每套礼盒中含药酒2瓶,500克白酒2瓶,共出售750套礼盒,每套含税售价257.4元;将200千克散装药酒馈赠给相关单位;剩余100千克散装药酒作为福利分给职工。同类药酒的含税销售价为每千克150元。已知:药酒的消费税税率为10%;白酒的消费税税率为20%,0.5元/500克。1、白酒生产企业向专卖店销售白酒应缴纳消费税为( )万元。A.73.00 B.70.00C.63.00 D.62.832、乙企业已代收代缴的消费税为( )万元。A.0B.0.778C.0.800D.1.2823、白酒生产企业本月销售成套礼盒应纳消费税税额为( )万元。A.3.3750B.3.3000C.2.4026D.1.65004、白酒生产企业本月馈赠散装药酒应纳增值税税额为( )万元。A.0B.0.3846C.0.4359D.0.90005、关于白酒生产企业的涉税处理,正确的有( )。A.若白酒生产企业额外收取品牌使用费,应按无形资产税目计算缴纳营业税B.若白酒生产企业额外收取品牌使用费,应计算缴纳增值税C.若白酒生产企业额外收取品牌使用费,应计算缴纳消费税D.白酒生产企业本月分给职工散装药酒,应视同销售计算缴纳增值税

居民甲有两套住房,将一套出售给居民乙,成交价格为100 000元,将另一套两室住房与居民丙交换成两处一室住房,并支付换房价款40 000元。试计算甲、乙、丙相关行为应缴纳的契税。(假定税率为5%)

某企业2010年发生下列经济事项:订立产品购销合同1份,所载金额为200 000元;订立借款合同1份,所载金额400 000元;另企业有其他营业账簿10本,试计算该企业2010年应缴纳的印花税税额(根据税法有关规定,购销合同的税率为0.3‰,借款合同的税率为0.05‰,定额税率为每件5元)

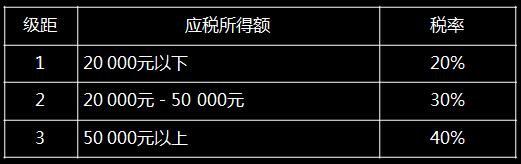

王先生的应税所得为30 000元,假设该项所得适用三级超额累进税率(税率见下表),计算各级速算扣除数和应纳税额。超额累进税率表