2019保荐代表人胜任能力考试考点试题及答案(34)

2019-10-24 14:08:55 来源:网络

Ⅰ.以地方政府为直接或间接债务人的基础资产,包括地方政府在PPP下应当支付的财政补贴

Ⅱ.以地方融资平台公司为债务人的基础资产

Ⅲ.矿产资源开采收益权

Ⅳ.企业应收账款、高速公路收费权两种组合资产

Ⅴ.在建占比超过10%的基础设施收益权

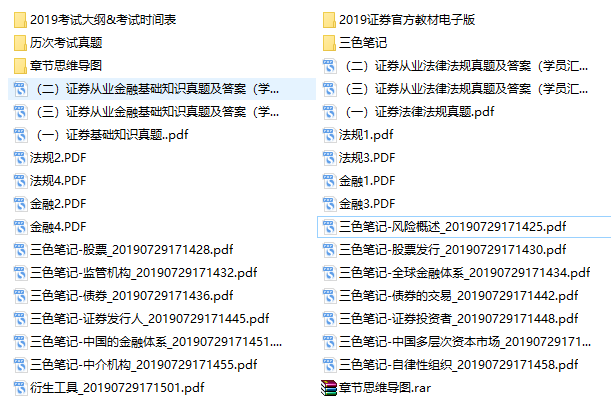

部分资料预览

A. Ⅰ、Ⅳ、Ⅴ

B. Ⅰ、Ⅲ、Ⅳ、Ⅴ

C. Ⅰ、Ⅲ、Ⅳ、

D. Ⅱ、Ⅲ、Ⅳ、Ⅴ

【答案】D

【解析】

根据《资产证券化业务基础资产负面清单指引》,资产证券化基础资产负面清单的具体内容有:①以地方政府为直接或间接债务人的基础资产。但是地方政府按照事先公开的收益约定规则,在政府与社会资本合作模式(PPP)下应当支付或承担的财政补贴除外。②以地方融资平台公司为债务人的基础资产。③矿产资源开采收益权、土地出让收益权等产生现金流的能力具有较大不确定性的资产。④有下列情形之一的与不动产相关的基础资产:a.因空置等原因不能产生稳定现金流的不动产租金债权;b.待开发或在建占比超过10%的基础设施、商业物业、居民住宅等不动产或相关不动产收益权。当地政府证明已列入国家保障房计划并已开工建设的项目除外。⑤不能直接产生现金流、仅依托处置资产才能产生现金流的基础资产。如提单、仓单、产权证书等具有物权属性的权利凭证。⑥法律界定及业务形态属于不同类型且缺乏相关性的资产组合,如基础资产中包含企业应收账款、高速公路收费权等两种或两种以上不同类型资产。⑦违反相关法律法规或政策规定的资产。⑧最终投资标的为上述资产的信托计划受益权等基础资产。

42. 首次公开发行股票应当中止发行的情形有( )。

Ⅰ.公开发行股票数量在4亿股(含)以下的,剔除最高报价部分后有效报价投资者的数量少于10家

Ⅱ.首次公开发行股票网下投资者申购数量低于网下初始发行量

Ⅲ.网下和网上投资者缴款认购的股份数量合计不足本次公开发行数量的70%

Ⅳ.发行人和主承销商可以约定中止发行的具体情形并事先披露

Ⅴ.证监会对证券发行承销过程实施事中事后监管,发现涉嫌违法违规或者存在异常情形的

A. Ⅱ、Ⅲ、Ⅳ、Ⅴ

B. Ⅰ、Ⅱ、Ⅲ、Ⅳ

C. Ⅰ、Ⅱ、Ⅳ

D. Ⅲ、Ⅳ、Ⅴ

【答案】 C

【解析】

Ⅰ项,《证券发行与承销管理办法》(2015年修订)第7条规定,首次公开发行股票采用询价方式的,网下投资者报价后,发行人和主承销商应当剔除拟申购总量中报价最高的部分,剔除部分不得低于所有网下投资者拟申购总量的10%,然后根据剩余报价及拟申购数量协商确定发行价格。剔除部分不得参与网下申购。公开发行股票数量在4亿股(含)以下的,有效报价投资者的数量不少于10家;公开发行股票数量在4亿股以上的,有效报价投资者的数量不少于20家。剔除最高报价部分后有效报价投资者数量不足的,应当中止发行。Ⅱ、Ⅳ两项,第10条规定,首次公开发行股票网下投资者申购数量低于网下初始发行量的,发行人和主承销商不得将网下发行部分向网上回拨,应当中止发行。除本办法第7条和本条第1款规定的中止发行情形外,发行人和主承销商还可以约定中止发行的其他具体情形并事先披露。中止发行后,在核准文件有效期内,经向中国证监会备案,可重新启动发行。Ⅲ项,第13条规定,网下和网上投资者获得配售后,应当按时足额缴付认购资金。网上投资者连续12个月内累计出现3次中签后未足额缴款的情形时,6个月内不得参与新股申购。网下和网上投资者缴款认购的股份数量合计不足本次公开发行数量的70%时,可以中止发行。不是“应当”中止发行。Ⅴ项,第36条规定,中国证监会对证券发行承销过程实施事中事后监管,发现涉嫌违法违规或者存在异常情形的,可责令发行人和承销商暂停或中止发行,对相关事项进行调查处理。

43. 下列关于首次公开发行股票提供投资价值研究报告的做法,正确的有( )。

Ⅰ.刊登招股意向书之前,主承销商分析师依据某公募基金要求提供投资价值研究报告,并与该公募基金签定保密协议

Ⅱ.刊登招股意向书之后,主承销商在巨潮资讯网披露投资价值研究报告

Ⅲ.主承销商委托承销团成员外的业界研究机构撰写投资价值报告

Ⅳ.承销团成员撰写的投资价值研究报告同时采用可比公司法和现金流量法估值,并提供了每股估值区间

Ⅴ.因投资范围限制,承销商委托具有证券投资咨询资格的子公司撰写投资价值研究报告

A. Ⅰ、Ⅱ、Ⅴ

B. Ⅴ

C. Ⅱ、Ⅲ、Ⅴ

D. Ⅳ、Ⅴ

【答案】B

【解析】

Ⅰ、Ⅱ两项,《首次公开发行股票承销业务规范》(2016年修订)第31条规定,主承销商可以向网下投资者提供投资价值研究报告,但不得以任何形式公开披露或变相公开投资价值研究报告或其内容,证监会另有规定的除外。主承销商不得提供承销团以外的机构撰写的投资价值研究报告。主承销商不得在刊登招股意向书之前提供投资价值研究报告或泄露报告内容。据此,刊登招股意向书之前,主承销商不得提供投资价值研究报告。刊登招股意向书之后,主承销商可以向网下投资者提供投资价值研究报告,但不得在网上公开披露。Ⅲ、Ⅴ两项,第32条规定,投资价值研究报告应当由主承销商及承销团其他成员的证券分析师独立撰写并署名。因经营范围限制,承销商无法撰写投资价值研究报告的,可委托具有证券投资咨询资格的母公司或子公司撰写投资价值研究报告,双方均应当对投资价值研究报告的内容和质量负责,并采取有效措施做好信息保密工作,同时应当在报告首页承诺本次报告的独立性。据此,因经营范围限制,承销商可委托具有证券投资咨询资格的母公司或子公司撰写投资价值研究报告,但承销团成员外的业界研究机构不能成为受托者。Ⅳ项,第37条规定,投资价值研究报告可以提供发行人整体市值区间和市盈率等估值区间,不得对每股估值区间、发行价格进行建议或对二级市场交易价格作出预测。

44. 个人投资者可以进行哪些债券投资?( )

Ⅰ.国债

Ⅱ.地方政府债券

Ⅲ.银行金融债券

Ⅳ.可转换公司债券

A. Ⅰ、Ⅱ

B. Ⅳ

C. Ⅰ、Ⅱ、Ⅳ

D. Ⅰ、Ⅱ、Ⅲ、Ⅳ

【答案】 C

【解析】

Ⅲ项,全国银行间债券市场金融债券一般面向机构投资者发行,个人投资者无法参与。

45. 某证券公司从事上市公司并购重组财务顾问业务,下列关于其应当具备的条件描述正确的有( )。

Ⅰ.具有健全且运行良好的内部控制机制和管理制度

Ⅱ.建立健全的尽职调查制度,具备良好的项目风险评估和内核机制

Ⅲ.公司控股股东、实际控制人信誉良好且最近2年无重大违法违规记录

Ⅳ.公司财务会计信息真实、准确、完整

Ⅴ.财务顾问主办人不少于4人

A. Ⅱ、Ⅲ、Ⅴ

B. Ⅰ、Ⅱ、Ⅲ

C. Ⅱ、Ⅲ、Ⅳ

D. Ⅰ、Ⅱ、Ⅳ

【答案】 D

【解析】

《上市公司并购重组财务顾问业务管理办法》第6条规定,证券公司从事上市公司并购重组财务顾问业务,应当具备下列条件:①公司净资本符合中国证监会的规定;②具有健全且运行良好的内部控制机制和管理制度,严格执行风险控制和内部隔离制度;③建立健全的尽职调查制度,具备良好的项目风险评估和内核机制;④公司财务会计信息真实、准确、完整;⑤公司控股股东、实际控制人信誉良好且最近3年无重大违法违规记录;⑥财务顾问主办人不少于5人;⑦中国证监会规定的其他条件。Ⅲ项,应是公司控股股东、实际控制人信誉良好且最近3年无重大违法违规记录。Ⅴ项,财务顾问主办人应不少于5人。

2022年中级经济师3天特训营免费领!!

| 课程套餐 | 课程内容 | 价格 | 白条免息分期 | 购买 |

|---|---|---|---|---|

| 2021年证券从业考试-签约旗舰托管班 | 录播+直播+考前预测卷+模考卷+讲义+协议 | ¥2580 | 首付258元 | 视听+购买 |

| 2021年证券从业考试-签约旗舰直达班 | 录播+直播+考前预测卷+模考卷+讲义+重读 | ¥1980 | 首付198元 | 视听+购买 |

| 2021年证券从业考试-进阶直达班 | 录播+直播+模考卷+重读 | ¥1680 | 首付168元 | 视听+购买 |

2019证券从业资格考试备考通关秘籍 点击下载>>

2019证券从业资格考试备考通关秘籍 点击下载>>